Telle qu’elle se dessine aujourd’hui, l’élection présidentielle de 2012 risque d’être marquée par un trop-plein de candidats, compensé par une pénurie de programme. Pourtant, nous sommes depuis l’été 2007 dans la plus grave crise économique que l’on ait connue depuis celle de 1929. Elle se double d’une crise géostratégique et d’une crise environnementale qui, l’une et l’autre, ont des conséquences considérables. Les timides éléments de reprise que l’on constate dans les pays développés depuis la fin de 2009 ne doivent pas faire illusion. Ils ne sont pas durables où, pour reprendre un mot à la mode, « soutenable ».

Cette situation appelle des réponses radicales, et qui pourtant sont de bon sens. Aujourd’hui, être extrémiste c’est être réaliste. Il convient donc de laisser le choc des ego aux magazines people et apparentés. Non que l’on sous-estime la question des personnalités. Elle a sa place dans la définition de ce que devrait être un candidat idéal. Mais elle passe après la question du programme. De cette question, nous avons à peu près un an pour discuter.

- - De « l’inévitable » et pourtant fort contestable austérité.

De toute part, on nous présente l’austérité comme un choix inévitable. L’argument du déficit budgétaire, qui nous a déjà été servi ad nauseam, sert bien évidemment de prétexte. Alors même que la démographie connaît en France un redressement notable, on veut aussi tailler dans les retraites. Enfin, la précarisation du travail, dans le secteur privé comme dans le secteur public, est plus que jamais à l’ordre du jour. Tous ces choix nous sont présentés comme le produit d’évolutions inéluctables. Pourtant, ils sont tous extrêmement contestables.

Sur la question du déficit budgétaire, il faut savoir que son augmentation est, pour une large part, due à ce qu’il nous faut emprunter à plus de 3% (3,45% en moyenne) alors que l’on n’attend pas, même dans les rêves les plus fous de Mme Christine Lagarde, une croissance supérieure à 2%. Or, dans le même temps, les banques se refinancent auprès de la Banque centrale européenne (BCE), comme d’ailleurs auprès de la Réserve fédérale américaine et des autres banques centrales des pays développés), à des taux oscillant entre 1% et 0,5%. Serait-ce du fait de la meilleure qualité des dettes privées par rapport à la dette publique ? Poser cette question, c’est y répondre, et par un immense éclat de rire.

Les dettes détenues par les banques sont en général de très mauvaise qualité, et le FMI lui-même estime à plus de 3 trillions de dollars les mauvaises créances dans ce secteur. C’est avant tout un choix qui, pour certains, s’explique par des raisons idéologiques et, pour d’autres, par leurs intérêts privés.

Assurément, il y a des pays plus mal lotis que la France. La Grèce, en particulier, doit emprunter à 6%. Son gouvernement devra bientôt choisir entre un appauvrissement généralisé de la population et une sortie de l’euro. D’autres pays connaîtront le même sort d’ici 2012, du Portugal à l’Espagne en passant par l’Italie et l’Irlande. Mais, cela ne change rien au problème.

Non seulement l’euro ne protège pas de la tourmente monétaire, ce que l’on constate aujourd’hui avec les écarts grandissants des taux sur la dette publique (les « spreads »), mais les règles de financement de la BCE transforment en un problème social en apparence insoluble ce qui serait, sous d’autres règles, parfaitement maîtrisable.

Tableau 1

État de la dette publique dans les principaux pays de la zone euro.

|

|

2007 |

2008 |

2009* |

2010** |

Taux d’accroissement |

|

Autriche |

59,4% |

62,5% |

70,4% |

75,2% |

26,6% |

|

Belgique |

84,0% |

89,6% |

95,7% |

100,9% |

20,1% |

|

Finlande |

|

33,4% |

39,7% |

45,7% |

36,8% |

|

France |

63,8% |

68,0% |

75,2% |

81,5% |

27,7% |

|

Allemagne |

65,1% |

65,9% |

73,4% |

78,7% |

20,9% |

|

Grèce |

94,8% |

97,6% |

103,4% |

115,0% |

21,3% |

|

Irlande |

25,0% |

43,2% |

61,2% |

79,7% |

218,8% |

|

Italie |

103,5% |

105,8% |

113,0% |

116,1% |

12,2% |

|

Pays-Bas |

45,6% |

58,2% |

57,0% |

63,1% |

38,4% |

|

Portugal |

63,5% |

66,4% |

75,4% |

81,5% |

28,3% |

|

Espagne |

36,2% |

39,5% |

50,8% |

62,3% |

72,1% |

|

EUROZONE |

66,0% |

69,3% |

77,7% |

83,6% |

26,7% |

* Estimation.

** Prévision

Source : Eurostat. Pour la Finlande, le taux d’accroissement est calculé sur 2008.

Il faut par ailleurs rappeler que la dette publique n’est qu’une partie de la dette totale de l’économie, et qu’il faudrait, en bonne logique, y ajouter la dette des ménages et celle des entreprises. Le taux d’endettement total réserve alors quelques surprises, comme celle de révéler la France comme un des pays les MOINS endettés parmi les grands pays de l’Organisation de coopération et de développement économiques (OCDE).

Tableau 2

Endettement global prévu pour fin 2010

|

France |

Allemagne |

Espagne |

Royaume- Uni |

Italie |

États-Unis |

|

Administrations |

81,5% |

78,7% |

62,3% |

63,0% |

116,1% |

69,0% |

|

Ménages |

43,0% |

64,0% |

100,0% |

102,0% |

39,0% |

96,0% |

|

Entreprises |

75,0% |

60,0% |

107,0% |

90,0% |

66,0% |

75,0% |

|

Total |

199,5% |

202,7% |

269,3% |

255,0% |

221,1% |

240,0% |

Source : Comptabilités nationales des divers pays.

Il ne fait pourtant aucun doute que la machine à produire de l’austérité, c’est-à-dire du chômage et de la misère, se mettra en route à partir de 2011 ou de 2012.

La précarisation du travail et de nouvelles coupes dans les retraites seront, il n’en faut pas douter, justifiées par la « compétitivité » internationale de la France et par des arguments plus ou moins ad hoc sur la démographie.

Pourtant, le mouvement d’enrichissement des plus riches est incontestable dans le long terme. C’est ce qui explique pourquoi la majorité des revenus est aujourd’hui comprimée, au point de ne pouvoir maintenir son pouvoir d’achat que par l’endettement.

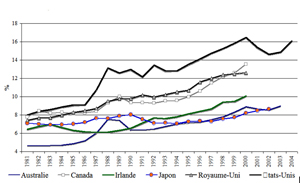

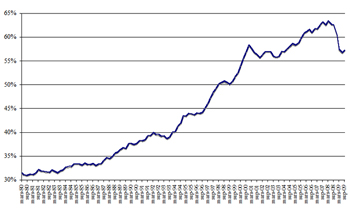

Figure 1

Part du revenu avant impôt perçus par les 1% plus riches

Comparaison internationales

Source : OCDE

Ceci permet de comprendre la grande peur qui a saisi les classes moyennes vers la fin des années 1980 et par la suite. Voyant le fonctionnement de l’« ascenseur social » progressivement s’interrompre devant elles, elles ont alors acquiescé à des politiques anti-sociales dont elles espéraient être épargnées afin de tenter de maintenir la part relative de leurs revenus dans le partage global de la richesse. Mais, aujourd’hui, il est clair que même les classes moyennes sont frappées. Certes, elles ne le sont pas encore autant que les classes populaires, qui ont été les grandes perdantes des trois dernières décennies. Mais on peut constater, sur la base des statistiques, que les transferts fiscaux se sont fait à leur détriment parce que les classes les plus riches ont été progressivement libérées d’une taxation en rapport avec leurs revenus.

Le gouvernement a réussi, pour un temps, à convaincre les classes moyennes que leur ennemi était les classes populaires, que l’on qualifiait alors de « budgétivore » et de dévoreur d’allocations sociales. Cependant, la part des allocations sociales n’a fait que compenser la disparition de revenus du travail. Classes populaires et classes moyennes se sont ainsi entre-déchirées autour d’un gâteau qui se réduisait sans cesse, et cela pour la plus grande satisfaction des plus riches… Il faut toute l’impudence d’un Alain Minc, dans son entretien au Figaro du 4 janvier dernier, pour affirmer : « Si la France a bien traversé la crise, c’est parce qu’il n’y en pas eu pour 90% de la population ».

Le discours qui tend sciemment à opposer les travailleurs les uns contre les autres, en présentant certains comme des « privilégiés », est démenti par les statistiques de l’INSEE. Ce petit marquis n’en a cure car c’est très consciemment qu’il pratique le « diviser pour régner ». De fait, c’est dans une nouvelle alliance des classes populaires et des classes moyennes que se forgeront les armes de la défaite de ceux qu’Alain Minc représente, les plus riches et les plus repus.

D’où les demandes croissantes pour plus de justice fiscale que l’on peut entendre désormais. Indiscutablement, ces demandes vont dans la bonne direction. Mais elles seront loin d’être suffisantes. En effet, les revenus les plus élevés disposent de centaines de niches fiscales sur lesquelles ils peuvent jouer. Une grande « Nuit du 4 août » fiscale ne pourra avoir lieu, du moins pas à court terme, et pas sans des limites drastiques à la circulation des capitaux. Il est indiscutable qu’il faudra progressivement éliminer ces niches et autres privilèges, mais il ne faut pas attendre de résultats spectaculaires dans l’immédiat. C’est dans la production, et donc au niveau de la formation des revenus, qu’il faudra agir.

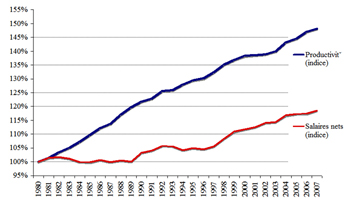

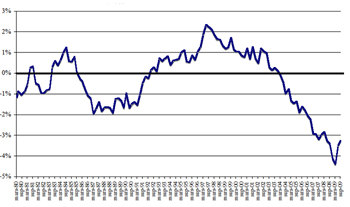

De ce point de vue, deux phénomènes apparaissent décisifs. Le premier est le découplage entre les gains de productivité et le salaire moyen.

Figure 2

Source : INSEE

La courbe des salaires nets a bien été déconnectée de celle des gains de productivité, qui se sont poursuivis de manière régulière sur toute la période comprise entre 1980 et 2007. Mais ceci n’est que l’un des deux phénomènes. L’autre est constitué par l’écart entre l’évolution du salaire médian (celui qui partage en deux parties égales l’échantillon) et le salaire moyen (ou masse salariale globale que divise le nombre de salariés).

La différence est ici très significative aussi.

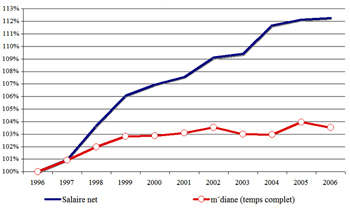

Figure 3

Source : INSEE

Ainsi, alors que le salaire moyen a augmenté de 12,3% de 1996 à 2006, le salaire médian n’a progressé que de 3,5% sur la même période. Il semble d’ailleurs bloqué entre 3% et 4% depuis 1999. Ainsi, les salaires des 50% des Français les plus mal payés n’ont pas progressé depuis 1999.

Les causes de cette situation sont bien connues.

Nous avons, d’une part, la pression que les pays à bas salaires, mais au taux de productivité comparable, exercent sur l’emploi en France. C’est le cas à l’intérieur de l’Europe des nouveaux entrants.

Tableau 3

Caractéristiques du salaire moyen suivant la date d’adhésion

|

|

Salaire moyen horaire (Euro) |

Part des CDD |

Part du revenu lié aux heures supplémentaires |

|

République Tchèque |

3,0 |

12,0% |

46,5% |

|

Slovaquie |

2,4 |

9,6% |

21,9% |

|

Lettonie |

1,5 |

7,1% |

2,3% |

|

Lituanie |

1,5 |

10,5% |

3,0% |

|

Portugal |

5,8 |

21,4% |

7,4% |

|

Espagne |

8,6 |

26,8% |

6,9% |

|

Italie |

11,0 |

3,5% |

36,6% |

|

Belgique |

17,1 |

4,0% |

2,3% |

Source : F. Rycx, I. Tojerow, D. Valsamis, Wage Differentials Across Sectors in Europe : an East-West Comparison, WP 2008.05, ETUI, Bruxelles, 2008.

Mais, c’est aussi le cas hors de l’Europe de pays tels la Chine, l’Inde ou la Corée du Sud. On a estimé, dans une note datant de 2009, que près d’un chômeur sur deux en France était la victime ce phénomène, et il s’agit ici, il faut le souligner, de chiffres nets et non bruts, soit incluant les créations d’emploi sur le territoire français que le libre-échange a permis.

C’est aussi le produit de la politique monétaire, telle qu’elle a été conduite depuis la fin des années 1980 dans la perspective de l’entrée dans la zone euro, puis avec la matérialisation de cette dernière. Le taux de change actuel de l’euro, entre 1,385 USD et 1,415 USD, et ce en dépit de la pression baissière qu’exercent les événements de Grèce, joue un rôle à l’évidence très négatif.

Nous voici pris au piège d’une nouvelle période d’austérité, au moment où la concurrence internationale se renforce par le biais du libre-échange et de l’euro. Cela, nos dirigeants l’admettent à demi-mot, comme l’attestent les déclarations de Nicolas Sarkozy sur le départ de France de certaines activités. Mais ils sont bien décidés à ne pas agir.

- - L’Europe épuisée…

Pour toute justification, nos dirigeants nous parlent de l’Europe. L’opposition socialiste n’a pas d’autre discours. Les deux convergent donc vers cette nouvelle cure d’austérité que l’on veut nous imposer.

Et pourtant, l’Europe est épuisée.

Elle l’est en tant que mythe. Qui peut encore croire en un approfondissement de sa dimension fédérale, alors que l’on s’apprête à abandonner les pays les plus endettés. Mais elle l’est aussi, et très profondément, dans son projet et dans son action. Pour s’en convaincre, détaillons.

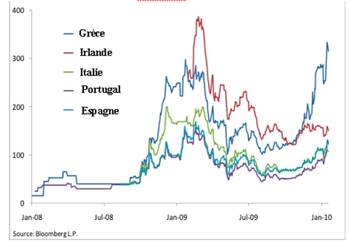

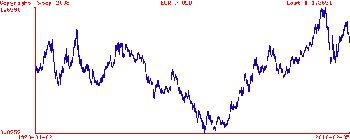

Si tout le monde a actuellement les yeux rivés sur la Grèce, on peut remarquer, sur la figure 4, que les titres d’assurances sur les défauts de crédit connaissent une forte hausse de leurs taux dans 3 autres pays, le Portugal, l’Espagne et l’Italie. En fait, depuis le début de la crise des liquidités en octobre 2008, jamais le calme n’est revenu sur ce marché. La hausse actuelle est très significative car elle a lieu à un moment où les liquidités ont été reconstituées. Le fait d’appartenir à la zone euro, qui avait effectivement entraîné un alignement des conditions du placement des dettes de ces pays sur l’Allemagne, ne joue plus aujourd’hui.

Avec la crise, l’endettement public a explosé, comme nous l’avons vu. Mais, plus encore, c’est la crédibilité de la zone euro qui a volé en éclats. Or, le traité de Maastricht exclut toute solidarité entre les pays de la zone. Nous trouvons ici le premier paradoxe européen. On institue un système monétaire qui est, dans son essence, fédéral, mais on se refuse à fédéraliser les budgets.

On peut par ailleurs comprendre les réticences de pays comme l’Allemagne devant un budget fédéral. L’Allemagne n’entend pas payer pour les autres, même si, sur le fond, une partie de sa croissance récente s’explique par le fait que les autres pays ont mené des politiques budgétaires expansionnistes alors que l’Allemagne misait tout sur ses capacités d’exportation. Seulement, connaissant la position de l’Allemagne, pourquoi avoir accepté le principe de la monnaie unique ?

Figure 4

Écart des taux sur les Credit Default Swaps souverains

Source : Bloomberg

Le maintien de taux de change entre les monnaies nationales et l’euro aurait permis de jouer sur leur ajustement. Le système d’une monnaie commune, établissant une barrière face au reste du monde, mais ne fixant pas définitivement les parités de change pour les pays membres, était et reste, de loin le plus logique.

Devant la crise qui menace, on peut craindre qu’il ne soit trop tard et qu’il nous faudra passer par un éclatement de l’euro pour pouvoir revenir vers cette solution de bon sens. Il faut ici noter que la perte de la coordination monétaire n’est pas souhaitable. Le problème n’est pas le principe de la coordination, mais son application de manière ne tenant absolument pas compte de la réalité des structures économiques des différents pays. En cela, la solution de la monnaie commune permettait de concilier la coordination avec une souplesse relative dans les ajustements entre pays de la zone.

L’épuisement de l’Europe peut se constater par ailleurs dans les négociations à l’OMC et dans la fiction que l’on nous sert de manière régulière selon laquelle l’Europe nous protègerait de la mondialisation.

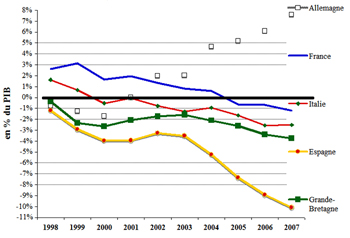

L’indice de Balassa de l’économie française, que l’on a représenté dans la figure 5, se calcule comme la somme du commerce extérieur (exportations + importations) en pourcentage du PIB. C’est une indication du taux d’ouverture internationale d’une économie. Ce taux était resté relativement stable jusqu’au début de 1988 où commence un premier mouvement d’accélération de l’ouverture économique. Puis, à partir de 1994, on assiste à un second mouvement, encore plus impressionnant. Il est directement lié aux conséquences du traité de Maastricht et au poids renouvelé pris par les directives européennes dans la gestion du commerce international français.

Ainsi peut-on comprendre la dynamique de cette ouverture, impulsée essentiellement par des négociations dans lesquelles l’Europe a joué un rôle majeur, et dont on voit aujourd’hui qu’elle est nettement excessive.

Figure 5

Sources : INSEE, comptes nationaux.

Loin de constituer un écran et une protection, les directives européennes ont souvent été en avance sur l’OMC. En fait, nous nous sommes ouverts massivement du fait de l’Europe, et nous en payons aujourd’hui le prix avec le processus de désindustrialisation et avec les diverses formes de délocalisation. Par ailleurs, cette ouverture n’a nullement profité à l’économie française. Le solde commercial, qui s’était un instant redressé au début des années 1990, a ensuite replongé, phénomène largement dû à la surévaluation de l’euro, mais pas uniquement.

En effet, la France et les autres pays européens ont aussi souffert à partir de 2002 de la politique de l’Allemagne qui a transféré une partie des coûts de la protection sociale des entreprises vers les travailleurs (ce que l’on a proposé en France sous le nom de TVA sociale). Par cette politique, l’Allemagne n’a pas seulement fait baisser ses coûts de production d’environ 10% ; elle a aussi contracté sa demande intérieure. Cette politique lui a permis de réaliser des gains commerciaux impressionnants, mais au détriment de ses voisins.

On constate alors (figure 7) qu’une telle politique qualifiée d’« exploitation du voisin » - ou, en anglais, Beggar thy neigbours - est parfaitement possible dans le cadre de l’Union européenne et de la zone euro !

Figure 6

Source : Base de données INSEE

Figure 7

Source : Comptes nationaux.

Les banques ont aussi été dérégulées. Certes, le processus a été moindre qu’aux États-Unis, mais pas de beaucoup.

Ne trouvant pas d’occasions de placement suffisamment rémunératrices en Europe, du fait de la politique monétaire de la BCE, elles se sont précipitées sur les titres américains. Nous sommes devenus ainsi partie prenante de la crise aux Etats-Unis. À cet égard, si l’on a beaucoup glosé sur l’état des banques britanniques, il faut constater qu’un pays que l’on décrivait comme « vertueux », tel l’Allemagne, a été au moins autant touché par les créances dites « toxiques ».

L’Union européenne non seulement n’a pas été un instrument de protection face à la crise, mais, par sa politique macroéconomique comme par sa politique structurelle, elle a été un facteur puissant de son importation.

Une responsabilité particulière revient à la zone Euro et à la BCE qui, tant du fait de l’appréciation de l’euro - qui n’a pas été combattue et qui a même été souhaitée comme mécanisme de lutte contre l’inflation - que de celui des politiques de réglementation et de supervision des banques. Dramatiquement insuffisantes, elles ont largement contribué à propager la crise américaine et à en faire une crise mondiale.

Figure 7

Taux de change du dollar face à l’euro (dollars pour 1 euro)

L’épuisement de l’Europe se voit aussi dans les réactions face à la crise. Il n’y a pas eu de plan de relance commun, mais la simple addition des plans nationaux. Les discours ronflants sur ce point ne changent rien.

Les pays de l’Union européenne se sont d’ailleurs contentés de jouer sur la dépense publique, et de manière en réalité relativement limitée à l’exception de l’Espagne et de l’Irlande, pour ce qui concerne les plans de relance. Ils n’ont introduit quasiment aucune mesure de politique industrielle, alors que le besoin en est pressant.

Il faut ajouter que la Commission a veillé à ce qu’il en soit ainsi, en s’opposant à tout ce qui pouvait ressembler à de telles politiques. L’application des directives européennes sur la concurrence et les services publics va se traduire par ailleurs par un nouveau choc déflationniste sur nos économies.

Tableau 4

Ampleur des plans de relance en Europe

|

|

PIB nominal en milliards d’Euros |

Taille du plan de relance en % du PIB |

Taille des stabilisateurs automatiques en % du PIB |

Total de l’action gouvernementale |

|

France |

1995,0 |

1,0% |

0,53% |

1,53% |

|

Allemagne |

2566,4 |

2,6% |

0,51% |

3,11% |

|

Danemark |

243,4 |

2,2% |

0,59% |

2,79% |

|

Royaume-Uni |

1890,2 |

1,5% |

0,45% |

1,95% |

|

Italie |

1621,4 |

0,2% |

0,53% |

0,73% |

|

Espagne |

1117,6 |

4,6% |

0,44% |

5,04% |

Source : A. Watt (avec l’assistance de M. Nikolova), « A Quantum of Solace ? An assessment of fiscal stimulus packages by EU Members States in response to the economic crisis », ETUI Working Paper 2009.05, Bruxelles, 2009.

D’ores et déjà, la division entre Réseau Ferré de France et la SNCF, entre EDF et le Réseau d’électricité, sont la cause d’incidents multiples et généralement d’une baisse dramatique des investissements en infrastructures. Nous ne pouvons même plus jouer sur cette variable, qui a pourtant l’immense avantage d’assurer que la dépense que l’on fait bénéficie aux entreprises employant de la main d’œuvre nationale.

Dernier exemple, le Sommet de Copenhague où l’Europe a été incapable de peser d’un poids quelconque en raison de ses divisions. Il est vrai que définir une position commune à 27 tenait de la gageure. Nous avons payé au prix fort le processus de l’élargissement, et sans en avoir de réelles retombées politiques comme on l’a vu lors des dernières élections au Parlement européen.

L’Union européenne n’est plus le cadre nécessaire ni même efficace de la croissance. La politique de la BCE, entièrement tournée vers la stabilité des prix, entrave cette dernière. Elle le fait au nom du dogme qui veut que la stabilité des prix soit un préalable nécessaire à la croissance, alors que nous savons depuis des années, d’une part, qu’un certain niveau d’inflation peut être nécessaire à la croissance et, d’autre part, que ce niveau d’inflation diffère suivant les pays.

Telle était le constat que l’on pouvait tirer avant la crise. Il s’appliquera avec encore plus de force pour la sortie de la crise.

- - Quelles politiques ?

Nous sommes donc confrontés à la perspective d’une période relativement longue de faible croissance et d’accélération du processus de déconstruction sociale dont nous pouvons déjà voir les effets de nos jours. Le dérapage de la dirigeante socialiste, Mme Martine Aubry, sur la question de l’age de la retraite indique bien que, sur nombre de problèmes, il y a un accord de fond entre le gouvernement actuel et une partie de l’opposition. Ce dérapage n’est d’ailleurs pas le premier que commet un dirigeant socialiste dans le domaine de la politique économique. C’est cette situation qui engendre le remplacement du débat politique par la querelle des ego.

On va dès lors lancer des noms en supputant leurs chances de battre Nicolas Sarkozy en 2012. On avancera des noms, tel aujourd’hui et tel autre demain. Mais on ne posera jamais la seule véritable question qui est « pour quelle autre politique ? ».

Pourtant, une autre voie est possible. Elle est surtout nécessaire si nous ne voulons pas nous résigner à la régression sociale et au démantèlement du modèle social français et de ce qu’il apporte, y compris au-delà de nos frontières.

Il faut ici évacuer l’une des solutions qui est le plus souvent proposée et qui, en réalité, est une solution fausse : l’alignement de la politique économique et sociale de la France sur ce qui est qualifié de « modèle scandinave » (Danemark, Finlande, Islande, Norvège, Suède). Les pays censés composer ce modèle ne sont en effet ni homogènes entre eux ni comparables aux pays de l’Europe occidentale.

Il y a tout d’abord un effet d’échelle. Aucun de ces pays ne dépasse les 10 millions d’habitants, et certains sont même très en dessous de ce chiffre. On ne transpose pas des solutions, seraient-elles réellement miraculeuses, d’un pays de 10 millions à un pays de plus de 65 millions d’habitants. La complexité des problèmes sociaux et économiques, le degré d’hétérogénéité de l’économie croissent avec la taille démographique et, en réalité, avec le carré de celle-ci.

L’incompréhension de ces effets d’échelle et le parti pris théorique de ne pas en tenir compte invalident radicalement, mais sûrement, les comparaisons en la matière.

Par ailleurs, ces pays sont très largement différents quant à leurs dynamiques économiques. L’un, l’Islande, a fait faillite avec la crise et ne s’en remettra pas avant longtemps. Un autre, la Norvège, est en réalité un émirat pétrolier du cercle polaire. Le fait qu’il gère fort astucieusement ses ressources n’y change rien. Abusivement classée dans les pays scandinaves, la Finlande, quant à elle, a largement bénéficié de la croissance russe des années 2000, qui a eu un puissant effet de traction sur son économie. La Danemark bénéficie d’une ancienne, et durable, spécialisation sur des produits de l’agro-alimentaire, ainsi que sur quelques niches. Il peut se le permettre, étant donné sa petite taille. Vouloir cependant transposer cette politique, qui finance la fameuse et tant vantée « flex-sécurité » à un pays dont la population est pratiquement dix fois plus nombreuse relève de la folie pure. Quant à la Suède - le plus grand des pays scandinaves -, outre le fait que son modèle social est profondément en crise, il faut ajouter qu’elle n’est pas membre de la zone euro, ce qui n’est pas sans importance. Elle bénéficie aussi d’une dotation en facteurs très avantageuse (on le voit avec l’importance de l’électricité hydraulique dans sa balance énergétique).

Il est ainsi parfaitement vain de parler d’un « modèle scandinave » comme si nous étions en présence d’un ensemble économique homogène. De plus, pris un par un, ces pays sont bien trop petits pour pouvoir nous fournir une base de comparaison et d’imitation. Il faut abandonner le recours à ce « modèle » qui doit être compris comme une facilité de langage bien plus que comme une réalité.

Ceci nous renvoie donc à notre problème initial : la définition d’une politique économique et sociale en mesure de sortir la France de son marasme. En théorie, une autre politique européenne serait possible, car ce que l’Europe a défait, elle pourrait, idéalement, le refaire. On peut imaginer une autre politique de la BCE qui, en particulier, accepterait alors de financer la dette publique induite par la crise au même taux que celui auquel elle refinance les banques, et qui adopterait un objectif de plein-emploi en concurrence avec son objectif d’inflation. On peut imaginer un euro évoluant de la monnaie unique à la monnaie commune.

On peut imaginer cette Europe introduisant des droits de douane fondés sur les différences de situation sociale et écologique avec les autres pays, et rétablissant, pour une période transitoire, l’équivalent des montants compensatoires monétaires entre les anciens et les nouveaux membres, ici encore au service d’une harmonisation sociale et écologique.

On peut enfin imaginer une harmonisation des règles sociales à l’échelle européenne avec une convergence progressive sur le modèle social le plus avancé.

Il n’est pas interdit de rêver ni d’imaginer. D’une certaine manière, cela représente la meilleure des situations possibles. Mais la réalité nous impose de regarder les choses en face. Toucher au statut de la BCE implique, d’une part, un affrontement avec l’Allemagne et, d’autre part, de convaincre les 14 autres pays membres. Enfin, cela fait plus de vingt ans que l’on parle d’une « Europe sociale » et elle reste toujours dans les limbes.

On doit donc considérer que de telles réformes ne seront pas possibles à 27 et, même dans le cadre d’une Europe réduite aux 15 membres d’avant le processus d’élargissement de 2004 et 2006, elle se heurtera à la règle de l’unanimité. Accepter de s’y plier, c’est accepter tout ce que l’on a décrit au début de ce texte. C’est la pire des situations possibles. C’est pourquoi il nous faut, sur la base de l’expérience, récuser toute politique qui ne donnerait que l’Europe comme solution à la crise de l’Europe.

Il existe pourtant une situation qui, sans être la « meilleure », nous assure au moins de ne pas nous résigner au pire. L’Europe ne se changera pas sans un affrontement, voire un éclatement. Nous ne ferons pas l’économie d’une épreuve de force. Il faut s’en convaincre et s’y préparer afin d’en tirer le meilleur parti. Nous n’avons pas à la redouter. Ce sera l’occasion de remettre à plat l’architecture de la construction européenne. Il n’est pas d’autre choix possible que d’avancer, pour un temps, seul. Mais, l’ébranlement que provoqueraient des actions unilatérales de la France aurait comme effet immédiat d’ouvrir un immense débat en Europe. Si nous aurons à prendre nos premières décisions seuls, gageons que nous ne le resterons pas longtemps.

Disons le tout de suite, cette épreuve de force a pour but de faire évoluer nos partenaires. Une occasion a été perdue en 2005. À la suite du référendum sur le TCE, il aurait été possible d’avancer dans une autre direction. Tout s’y prêtait, entre autres, la légitimité que confère un vote aux résultats nets. Ceci n’a pas été le choix de Jacques Chirac, et il en porte l’entière responsabilité. Mais il est également vrai que tout ce qui pouvait être dit à l’époque s’est depuis vérifié. Nous pouvons désormais faire le tri des discours et des expériences.

Une politique alternative devra alors, au départ, être conçue pour être exécutée par la France de manière unilatérale. Elle devra s’inscrire simultanément dans une perspective de long terme et de court terme. Elle devra se fixer comme objectif de reconstituer l’alliance indispensable entre les classes populaires et les classes moyennes.

Un tel objectif implique une confrontation directe avec le sommet des couches aisées et, en particulier, avec celles qui se sont dénationalisées dans la mesure où leurs revenus et leurs conditions de vie ne sont plus liés au territoire national.

Elle aura donc des éléments structurels. Une autre politique fiscale est nécessaire et elle implique, pour être efficace, un strict contrôle de la circulation des capitaux à court terme. Ceci aura pour effet de mettre entre parenthèses la zone euro, mais sans toucher pour l’instant à l’essentiel. Dans la mesure où la France est un exportateur net de capitaux, ce contrôle ne peut être que bénéfique.

Cette politique fiscale devra s’accompagner d’importantes et ambitieuses mesures concernant nos infrastructures. Elles viseront à accroître l’efficacité énergétique et réduire l’impact écologique, à améliorer le réseau de transports et à mettre fin à l’appauvrissement de nos services publics, et en premier lieu de l’éducation.

La reconstruction de nos villes, en vue d’en améliorer l’écologie sociale et environnementale, sera aussi une priorité. De telles mesures ne sont pas compatibles avec les directives européennes sur ce point. Ces dernières devront être suspendues sine die.

Ces mesures cependant s’inscrivent dans le long terme. Elles posent le problème de leur financement et ne répondent qu’imparfaitement aux urgences de l’heure.

La dimension conjoncturelle de cette politique alternative devra avoir deux volets : l’un concernant la taxation des importations et l’autre concernant le domaine de la monnaie.

Il conviendra donc, dans un premier temps, d’introduire immédiatement l’équivalent de ce que l’on appelle dans le mouvement syndical européen une « taxe sociale et écologique aux frontières ». Elle pourrait prendre deux noms, « taxe » pour les pays hors de l’UE et « montant compensatoire social et écologique » pour les pays membre de l’UE. Son principe est simple. Il s’agit de prélever sur tout produit entrant en France, pour y être consommé ou utilisé, la différence qui existe entre la productivité du pays d’origine et la France pour les biens de la branche, et le coût salarial total (incluant le salaire direct et les salaires indirects).

Le produit de cette taxe serait utilisé temporairement (et cela a beaucoup d’importance) à subventionner certaines de nos exportations. En effet, dans la situation actuelle il ne suffit pas de faire monter les coûts de nos importations mais il faut aussi faire baisser ceux de nos exportations, du moins pour certains produits industriels. Ce faisant, nous ne ferions, sous une autre forme, que répondre à la politique allemande du début de la décennie. Il est clair que l’utilisation de cette taxe peut être différente. Quand nous arriverons à un accord avec nos partenaires, il est probable que le produit de cette taxe sera affecté à un fonds social et écologique européen. Mais ceci devra être l’un des résultats du débat que nous aurons impulsé à travers la mise en œuvre unilatérale de cette taxe.

Dans le même temps, il conviendra de modifier le statut de la Banque de France pour, d’une part, l’autoriser à prendre unilatéralement toute mesure réglementaire conservatoire et, d’autre part, pour l’autoriser à acheter des bons du Trésor. Nous avons ainsi la condition de financement de la politique structurelle évoquée plus haut. Notons que l’on se place toujours dans le cadre de l’euro. La Banque de France émettrait ainsi des euros par un simple jeu d’écritures, droit quelle peut parfaitement s’arroger. Cela aurait pour effet de faire baisser le taux de change de l’euro rapidement.

Mais, il est évident que ceci met en cause la zone euro, et implique des négociations rapides sur son futur. Notons que, dans ce cas, nous serions relativement protégés par un contrôle strict sur les mouvements de capitaux, déjà évoqué dans le cadre des mesures structurelles. Dès lors, deux solutions se dessinent. Soit nos partenaires de la zone admettent que la BCE doit changer et doit porter sa part de l’endettement public consenti en contrepartie de sa politique restrictive de la période précédente et du soutien à l’économie durant la crise. C’est donc la BCE qui prendra alors le relais de la Banque de France ainsi ressuscitée. Soit aucun accord n’est possible. Dans ce cas, nous assisterons à l’éclatement de la zone euro et au retour à la souveraineté monétaire qui, désormais, retrouve son plein exercice avec le contrôle des capitaux aboutissant à rendre sa liberté à la Banque de France en matière de taux d’intérêt.

Cette solution présente pour certains bien plus de dangers que pour la France. La probabilité d’une forte réévaluation de la monnaie allemande se profile alors, dans la mesure où elle ne peut plus compter sur les prétendus « mauvais élèves » de la zone euro pour compenser les effets de son excédent commercial. Cette appréciation risque de condamner à terme le modèle allemand, et ce d’autant plus si elle est accompagnée d’une taxe aux frontières. La logique voudrait donc que l’Allemagne accepte une refonte de la zone euro.

Tel est le cadre technique dans lequel devrait s’inscrire une politique économique alternative. Un certain nombre de mesures ont été volontairement laissées dans l’ombre. Il est clair qu’une telle politique provoquera, au départ, de fortes tensions et qu’il convient ne pas dévoiler la totalité des mesures qui pourraient être prises. Cependant, le cadre ainsi fixé est clair. Il faut, à court terme, jouer sur des doits de douane et sur la dimension monétaire pour retrouver le cadre d’une expansion économique tout en provoquant une réduction du poids relatif de la dette. Il faut, à long terme, réorienter l’investissement en le dégageant de la pression des marchés financiers (d’où le rôle stratégique du contrôle des capitaux) afin de le diriger vers les infrastructures, ce qui implique la mise en sommeil de certaines des directives européennes (mais pas de toutes).

Une telle politique est la seule pouvant offrir un réel espoir aux classes populaires, qui ont vu leurs revenus stagner depuis maintenant dix ans, mais aussi aux classes moyennes auxquelles elle ouvre la perspective d’un rééquilibrage de la pression fiscale et, via le retour à une forte croissance, d’une reprise de l’ascenseur social. C’est donc autour de cette politique que doit se construire l’alternative politique faisant écho à l’alternative économique.

Dès lors, la question du choix du candidat est relativement secondaire. Elle doit donc être posée après, et non avant le choix d’une politique, et lui être subordonnée.

Lecture .

Lecture .