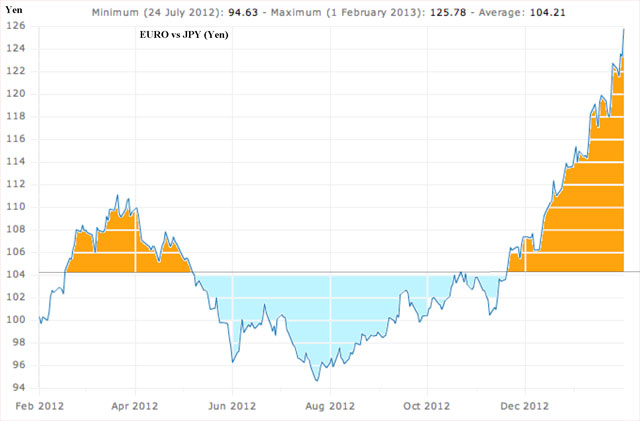

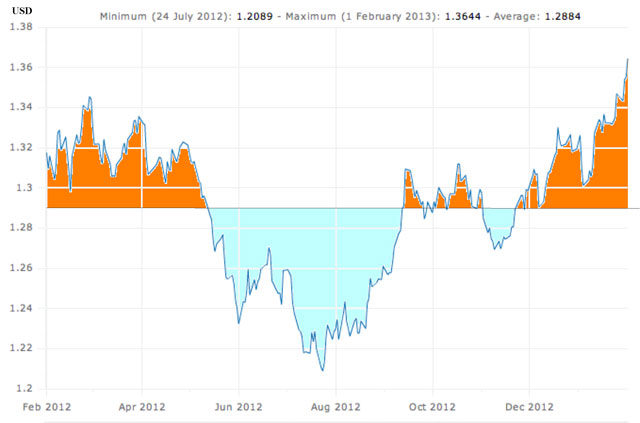

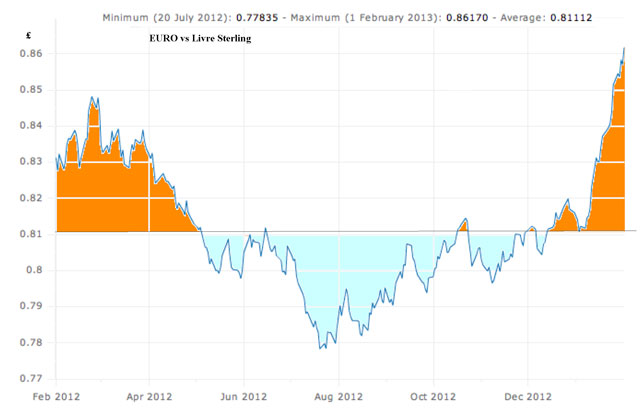

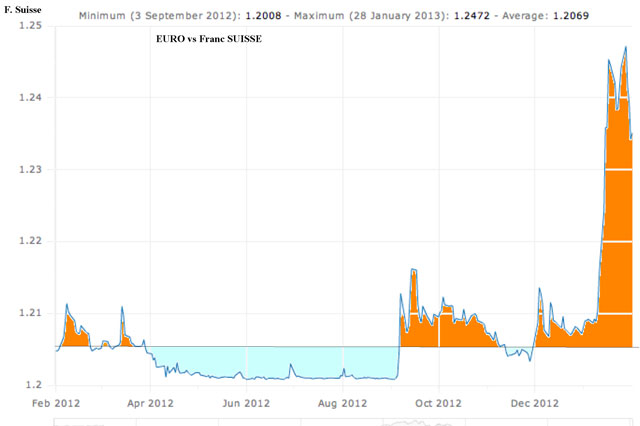

L’euro connaît actuellement une phase spectaculaire d’appréciation. Il cotait vendredi 1er février 1,36 USD (dollar des Etats-Unis), 125,8 yens, 0,862 livres sterling et 1,247 francs suisses, ce qui correspond à un pic absolu depuis 12 mois par rapport à ces monnaies. Les autorités françaises s’en inquiètent, qu’il s’agisse d’Arnaud Montebourg, ministre du redressement industriel, ou de Pierre Moscovici, ministre de l’économie et des finances. Cette inquiétude n’est pas feinte, car ce mouvement de l’euro va provoquer, s’il persiste, une véritable catastrophe pour l’économie française. Encore faut-il en comprendre les raisons pour en saisir les conséquences.

Le mouvement actuel ne traduit pas tant la « force » de l’euro que la faiblesse, voulue ou subie, des autres monnaies. Ainsi, au Japon, le nouveau gouvernement conservateur du premier ministre Shinzo Abe a décidé de mener une politique de dépréciation agressive du yen pour relancer l’économie de son pays. Le changement annoncé à la tête de la Banque centrale du Japon confirmera cette politique dont les effets ont déjà commencé à se faire sentir. Le 12 novembre, il fallait ainsi 79,5 yens pour un dollar. Il en faut aujourd’hui 91, soit une dépréciation de la monnaie japonaise de 12 %.

Le gouvernement japonais n’a pas fait mystère de son objectif d’aboutir à une dépréciation de 20 % au moins du yen. Pour cela, il est prêt à sacrifier le peu d’indépendance qui reste à la Banque centrale du Japon - preuve s’il en fallait que, dans l’Archipel, on ne confond pas une monnaie forte avec une économie forte. Il serait déjà arrivé à ses fins s’il ne s’était pas heurté à une volonté similaire du gouvernement américain. Sa chute n’étant pas freinée par une quelconque action de la Banque centrale européenne (BCE), l’euro s’effondre littéralement.

Graphique 1 : Euro et yen

Source : BCE

Les États-Unis ont connu un 4ème trimestre 2012 très décevant, avec une croissance nulle et une légère remontée du taux de chômage qui atteint actuellement 7,9 %. La Réserve fédérale (FED) est à nouveau à la manœuvre, et l’on s’attend à de nouveaux achats massifs de dettes publiques et privées. Il n’est alors pas surprenant que le dollar baisse par rapport à l’euro. Mais, dans la mesure où le billet vert est aussi en concurrence avec le yen, en raison du volume des échanges entre les États-Unis et le Japon, sa baisse s’est accentuée au cours des trois dernières semaines.

Graphique 2 : Euro et dollar

Source : BCE

On observe des phénomènes similaires avec la livre sterling et, ce qui est un peu plus surprenant, avec le franc suisse. La stagnation de l’économie britannique pousse les dirigeants de la Banque d’Angleterre à chercher une dépréciation de la livre par rapport à l’euro. Quant à la Confédération helvétique, son cas est intéressant en ceci que ses autorités monétaires ont tout fait pour éviter une appréciation du franc suisse, mais n’ont pas non plus cherché à le déprécier.

Graphique 3 : Euro et livre sterling

Graphique 4 : Euro et franc

Source : BCE

On peut donc considérer que le franc suisse sert d’étalon de mesure. Or son appréciation par rapport à l’euro que de 3 %, alors qu’elle est largement supérieure à 10 % pour les autres devises. En d’autres termes, ce n’est pas tant l’euro qui est fort que le dollar, le yen ou la livre qui sont faibles. L’écart d’appréciation de l’euro avec ces monnaies et avec le franc suisse en témoigne. La déclaration de Pierre Moscovici, le dimanche 3 février, selon laquelle l’euro serait fort parce que « sauvé » est donc parfaitement inappropriée. On appréciera d’ailleurs comment, dans l’ensemble des autres pays, on n’hésite pas à faire fluctuer la valeur de la monnaie en fonction de l’état de l’économie. Il n’y a que la zone euro qui s’y refuse !

Les conséquences de cette appréciation sont différentes selon le taux d’intégration des économies européennes, mais aussi en fonction des problèmes structurels qu’elles connaissent. La France est l’un des pays les moins intégrés dans la zone euro puisqu’elle n’y réalise que 50% de son commerce international. Autrement dit, le reste de son commerce international est fondé sur le dollar, la livre, le yen ou même d’autres monnaies. C’est la raison pour laquelle une hausse de l’euro a des conséquences aussi désastreuses pour l’économie française : en 2008, elles avaient été évaluées à 1 % de croissance en moins chaque fois que l’euro s’appréciait de 10 %. Aujourd’hui, du fait que la zone euro est en récession, le potentiel de croissance par les exportations est largement situé hors de son périmètre. Tout donne à penser que l’impact potentiel de cette hausse de la monnaie européenne face aux autres devises aura des conséquences bien plus graves : c’est à une contraction de 1,2 % que nous serions confrontés dans le cas d’une appréciation de 10 % de l’euro.

En supposant - hypothèse très optimiste - que cette appréciation ne dure que le premier semestre de 2013, c’est à une contraction supplémentaire de 0,6% de sa croissance que la France serait confrontée en fin d’année. On a déjà expliqué pourquoi la prévision du gouvernement d’une croissance de +0,8 % n’a aucune chance de se matérialiser [1]. Le pronostic optimiste est celui d’une croissance nulle (0,0 %) et le pronostic pessimiste se situe vers -0,5 %. À ces chiffres il faudra donc ajouter, si l’appréciation ne dure qu’un semestre, l’effet supplémentaire de -0,6% mentionné plus haut, ce qui donnerait, suivant les hypothèses, une évolution du produit intérieur brut (PIB) de la France en 2013 comprise entre -0,6% et -1,1%. L’écart avec les prévisions sur lesquelles le budget a été prévu en 2013 se situera donc entre 1,4 % et 1,9%. D’où une perte de production de 28 à 38 milliards d’euros et une perte de recettes fiscales de 12,6 milliards à 17,1 milliards.

À ces chiffres, il faudra ajouter le surcroît de chômage engendré par cette baisse supplémentaire de l’activité. On peut le chiffrer entre 120 000 et 180 000 de nouvelles pertes d’emplois, s’ajoutant à l’accroissement déjà attendu pour 2013. Une telle hausse entraînera des dépenses supplémentaires en allocations chômage. Le déficit induit sera donc la somme des recettes manquantes et de ces coûts supplémentaires, soit entre 15 et 19,6 milliards, soit 0,75 % à 1 % du PIB. La Commission européenne n’aura probablement pas d’autre choix que de laisser faire. Mais il est évident que l’objectif des 3 % de déficit public ne sera atteint ni en 2013 ni en 2014. Il faudra, au mieux, attendre 2020 pour que, dans ces conditions et avec cette politique, la France parvienne à l’équilibre budgétaire.

On n’a fait là qu’évoquer les conséquences immédiates et mécaniques de la hausse de l’euro. En réalité, cette dernière va aussi aggraver la perte de compétitivité des entreprises françaises, provoquant une baisse supplémentaire de l’investissement et de nouvelles fermetures de sites industriels. On sait que les capacités de redémarrage de l’économie sont particulièrement sensibles à la chute des investissements. Quand bien même - hypothèse peu probable - on assisterait à une reprise de l’activité mondiale en 2014, la France ne serait pas en état d’en profiter. En fait, cette hausse de l’euro va complètement annuler les effets des mesures prises par le gouvernement, et en particulier celles du pacte « compétitivité-emploi ». Elle va enfoncer la tête des entreprises françaises sous l’eau. Le gouvernement sera placé devant une alternative : ou bien chercher à comprimer encore davantage les salaires et, par voie de conséquence, la demande des ménages, avec les implications que l’on devine en matière de chômage ; ou bien sortir de ce cadre politique destructeur en quittant la zone euro et en dévaluant largement le franc.

Les dirigeants français et probablement les Italiens, eux aussi concernés par cette hausse de l’euro, vont tenter d’obtenir de la BCE qu’elle mette fin à cette appréciation Mais les marges de manoeuvre de la BCE sont particulièrement étroites. Elle pourrait acheter de la dette américaine et japonaise (privée ou publique) pour faire remonter le dollar et le yen par rapport à l’euro. Elle s’y est toujours refusée avec la dernière énergie au prétexte, largement fallacieux, que cela compromettrait le rôle de l’euro comme monnaie de réserve. Un autre argument, cette fois-ci plus recevable, est que certaines de ces dettes ne sont pas de bonne qualité. Mais il faut dire que la BCE a accepté, de la part des banques, des dettes d’une qualité fort douteuse. On en revient toujours à l’argument mythique d’une opposition entre le dollar et l’euro, argument dont on a montré le caractère purement idéologique [2].

La BCE pourrait aussi se livrer à une monétisation importante des dettes en Europe, sur le modèle des politiques dites de quantitative easing inaugurées par la FED depuis 2009. Elle est bloquée sur ce point par le veto de l’Allemagne, terrorisée (à ce qu’elle prétend…) par le risque d’inflation. Et il est vrai que la zone euro combine une inflation de l’ordre de 2 %, un chômage historiquement haut et une récession générale… Preuve, s’il en fallait, que l’inflation n’est pas liée à un excès de demande et de monnaie. Mais ceci est une autre et longue histoire… En bref, tout le monde sait que l’Allemagne manœuvre depuis quelques mois pour reprendre le plein contrôle de la BCE. Si elle le fait, c’est pour s’assurer que l’institut d’émission de Francfort mènera la politique monétaire qui lui convient - la défense de la valeur patrimoniale de l’euro - mais qui contrevient aux intérêts des pays les plus touchés par la récession.

On peut donc prévoir que les déclarations des ministres français, parce qu’elles ne sont pas appuyées par des menaces crédibles tant vis-à-vis de la BCE que de l’Allemagne, n’auront aucun effet. La France va s’enfoncer toujours un peu plus dans la récession et dans ce que cela signifie : un cortège de plans sociaux et de misère pour une partie toujours plus grande de la population.

Source : billet de Jacques Sapir publié sur le carnet Russeurope le 3 février 2013 : http://russeurope.hypotheses.org/816

Lecture .

Lecture .