Après l’annonce du plan d’aide à l’Irlande, la situation continue à se dégrader dans la zone euro. Cette dégradation annonce la crise terminale de cette zone, qui devrait survenir d’ici à l’hiver 2011/2012, et peut-être avant. Fondamentalement, ce plan n’a pas rassuré les marchés. D’ores et déjà, les inquiétudes montent sur le Portugal, mais aussi sur l’Espagne, qualifiée « d’éléphant malade » par certains analystes.

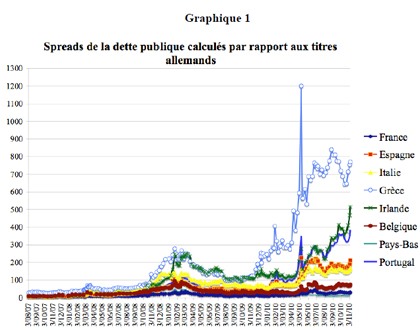

Pour le Portugal, les spreads (écart des taux d’intérêt sur la dette par rapport aux titres publics allemands) se sont relativement synchronisés avec ceux de l’Irlande. On peut le constater dans le graphique de l’agence France-Trésor datant du 5 novembre 2010.

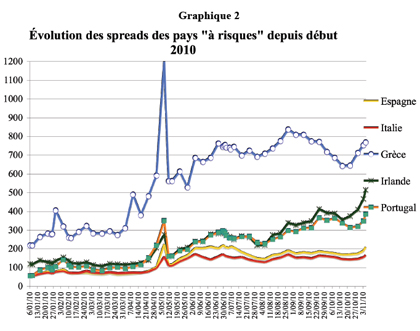

Sur le marché secondaire des titres publics, la baisse de leur valeur de revente faciale est un indicateur du taux d’intérêt auquel on est prêt à les détenir. De ce point de vue, la baisse de valeur des titres publics irlandais s’est accompagnée de celle des titres portugais et espagnols. On a atteint les taux suivants le 22 novembre en fin de journée :

Irlande : 8,34% (et 8,64% le 23 novembre en fin de journée)

Portugal : 6,90%

Espagne : 4,81%

Ceci montre que les marchés ne croient plus aux déclarations des principaux responsables qui vont répétant que les problèmes de l’Irlande et du Portugal sont très différents. Ce qui est certes vrai techniquement, mais oublie la vision stratégique du problème. En fait, ces pays souffrent des mêmes maux, et en particulier du taux de change de l’euro. Les structures économiques différentes des pays de la zone ne peuvent s’accommoder d’un taux de change unique, en particulier si ce dernier est fortement surévalué.

L’Espagne, qui fait face à une crise sans précédent, et où le taux de chômage est passé de 11 à 20% en 30 mois, devra d’ici la fin de l’année 2010 refinancer 150 milliards de titres publics arrivant à maturité, et cela sans compter l’augmentation rapide de son déficit. Si elle devait faire face à une nouvelle montée des taux et devait demander à bénéficier du mécanisme d’aide mis en place pour la Grèce, cela ferait éclater ce mécanisme et confronterait les dirigeants allemands à l’issue qu’ils redoutent le plus : voir la zone Euro se transformer en une zone de compensation des déficits.

Tout cela est pris en compte par les opérateurs des marchés, et en particulier par les fonds spéculatifs qui profitent des lacunes de la réglementation européenne pour jouer à fond la carte de la spéculation. En fait, les autorités politiques de la zone euro ont commis plusieurs erreurs graves :

1.- Le plan européen visant à consolider les mécanismes de stabilisation, adopté au printemps 2010, n’est pas crédible. Il s’inspire du SDRM (Sovereign Debt Restructuring Mechanism) qui fut proposé puis abandonné par le FMI en 2001. Ce plan implique que les prêteurs privés pourraient perdre une partie des actifs qu’ils ont imprudemment achetés. or aujourd’hui les marchés n’entendent plus perdre un seul centime. Le plan pourrait être crédible s’ils se donnait des moyens de pression sur les marchés, en limitant drastiquement les fenêtres de spéculation. Mais, au contraire, c’est la liberté des États qu’il entend limiter. Ceci est insuffisant pour rassurer les opérateurs et ne freine pas leur liberté de spéculer, ce dont ils ne se privent pas.

2.- Ce plan est par ailleurs déjà remis en cause par une nouvelle aggravation de la situation de la Grèce. Les effets du plan de stabilisation se font sentir sur le PIB avec une nouvelle récession qui, mécaniquement, accroît les déficits et surtout leur poids par rapport au PIB (par baisse du dénominateur. Il est très peu probable que la Grèce puisse retourner devant les marchés financiers en 2013 si une partie de la dette n’est pas effacée. Les autorités grecques envisagent en fait un défaut partiel.

3.- Ce plan soulève des problèmes politiques croissants en Irlande et au Portugal. Le gouvernement de Dublin ne tient plus – littéralement – qu’à un fil. Sa majorité au Parlement est réduite à 2 députés et, avant même le vote sur le budget 2011, elle sera ramenée à un seul, pour cause d’élection partielle. Des élections législatives anticipées auront lieu en janvier.

Au Portugal, une grève générale massive a eu lieu le 24 novembre. Même en Grèce, le taux record d’abstentions enregistré aux élections locales (seulement 37% de votants pour la région d’Athènes) laisse présager de nouveaux troubles pour 2011 et 2012, quand de nouvelles étapes du plan de rigueur devront être abordées.

4.- L’accord passé entre l’Allemagne et la France manque considérablement de stabilité pour pouvoir espérer refonder des mécanismes politiques de gestion de la zone euro. En effet, si un accord a pu être trouvé sur un mécanisme de stabilisation, il dépend très largement de la réaction des marchés. Que ces derniers ne considèrent pas ce mécanisme comme crédible et c’est tout le fragile édifice franco-allemand qui s’effondre car, sur le fond, les positions de ces deux pays sont antagoniques.

La France ne peut accepter longtemps que l’Allemagne réalise près de 75% de son excédent commercial au détriment de ses voisins immédiats. L’excédent commercial allemand par rapport à la France (27 milliards d’euros) est ainsi supérieur à celui enregistré par rapport aux Etats-Unis (19 milliards).

5.- Techniquement, la Commission européenne a commis une grave erreur en n’interdisant pas les ventes à découvert sur les marchés financiers. Elle reste fondamentalement attachée à l’idéologie de la concurrence et des marchés dits « efficients », idéologie qui est à la base même de la crise que nous vivons.

La crise terminale de l’euro est donc d’ores et déjà engagée, et elle devrait connaître son point culminant dans le courant de 2011, et au plus tard à l’hiver 2011-2012. Il y a peu de chances qu’elle puisse être évitée. Au mieux, prendra-t-on des mesures pour prolonger l’agonie et reportera-t-on sur 2013 ou 2014 les échéances.

Cette crise ne provient pas des problèmes rencontrés par la Grèce, l’Irlande et demain le Portugal et peut-être l’Espagne. Elle provient en fait de la volonté de faire fonctionner avec une monnaie unique des économies hétérogènes, marquées notamment par des taux d’inflation structurels extrêmement différents. Ou bien par un taux d’inflation tel que toute tentative pour le faire baisser entraîne une chute du PIB.

Ce problème, en son temps, avait provoqué la crise du Système monétaire européen (SME), aggravée par la spéculation. Or dans la zone euro on retrouve les mêmes problèmes, et la circulation des capitaux n’est toujours pas contrôlée, donnant ainsi une prime à la spéculation qui peut se déchaîner par des opérations de vente à découvert.

L’euro ne peut fonctionner comme monnaie unique que si une volonté forte et légitime s’exprime au niveau politique, et si existent des flux de transferts importants (entre 6% et 10% du PIB de la zone). C’est ce que l’on voit dans les grands pays fédéraux où la monnaie est unique, avec des économies régionales hétérogènes, pour harmoniser des économies qui sont en réalité très hétérogènes.

Aucune de ces solutions n’est aujourd’hui envisageable. L’Allemagne a exprimé à de nombreuses reprises son opposition à une « zone de transferts budgétaires », et les avantages que les pays retirent de leur appartenance à la zone euro sont eux aussi très hétérogènes. Faute d’une unité politique, qui ne peut être acquise aujourd’hui qu’à minima, et dans la mesure où les règles régissant les marchés financiers sont restées laxistes- ceci sous la double influence de l’idéologie des marchés dits « efficients » et des intérêts privés directs et indirects de certains des décideurs - l’avenir de la zone euro est désormais très compromis.

La crise va donc s’étendre peu à peu, avec des épisodes provisoires de répit. Elle va toucher de nouveaux pays, et même la France sera atteinte quand les agences de notation lui retireront sa note AAA au printemps prochain, tandis que ceux qui ont déjà été frappés par la crise connaîtront des rechutes douloureuses.

L’accumulation des plans d’ajustement budgétaire va plonger la zone dans une atonie économique. Puis une nouvelle récession viendra tarir les rentrées budgétaires sur lesquelles on compte pour équilibrer les budgets. D’autres plans d’ajustement seront alors nécessaires et la zone euro glissera de la récession à la dépression. Dans ces conditions, le coût du maintien de l’euro et dans la zone euro va rapidement excéder ses avantages, supposés ou réels.

Si la zone euro apparaît aujourd’hui comme condamnée dans sa forme actuelle, il importe de maintenir le principe d’une certaine coordination monétaire entre les pays de l’Union européenne, voire entre les pays du noyau historique de l’Union. Ceci pourrait prendre la forme d’une monnaie commune venant se superposer aux monnaies nationales retrouvées, et dans un cadre institutionnel marqué par une stricte réglementation des marchés financiers, un contrôle des mouvements de capitaux, ainsi que par des taux de change fixes, mais ajustables de manière régulière.

Ceci impliquerait aussi des institutions permettant de re-nationaliser les dettes publiques, dont une partie pourrait être financée par monétisation par les banques centrales. Mais un tel système ne se décrète pas en quelques jours, voire en quelques semaines. Si l’on ne veut pas que l’éclatement inéluctable de la zone euro tourne au sauve-qui-peut généralisé, c’est dès aujourd’hui qu’il nous faut anticiper cette situation. Nous avons entre trois et six mois pour agir. Après, il sera trop tard.

Lecture .

Lecture .